篠田です。財務諸表は企業の財務状況をまとめた報告書です。一口に財務諸表といっても、貸借対照表、損益計算書、製造原価報告書、キャッシュフロー計算書、個別注記表などの種類があり、それぞれに役割があります。

今回は貸借対照表(たいしゃくたいしょうひょう)について説明したいと思います。貸借対照表とは企業のある時点の財政状態を明らかにするための財務諸表で、損益計算書と合わせて最も基本的なものとなります。

貸借対照表は損益計算書よりも読むことが難しく、また、毎月の変化が少ないことから、あまり見ないという経営者も多いかと思います。しかし、貸借対照表の改善こそが経営の最大の安定につながり、正しい作り方、活用の仕方を知ることは大きなメリットとなります。

ここでは、貸借対照表の概要や構成を中心に紹介していきたいと思います。読み方や活用法についてはまた別の機会に記事を作成させていただきます。

目次

- 貸借対照表の概要

- 貸借対照表の構成

- 資産、負債・純資産の構成

- まとめ

貸借対照表の概要

貸借対照表とは、企業の一定時点における財政状態を明らかにするものです。一定時点とは一般的には決算日になります。決算日における財産の情報をもれなく記載しているものが貸借対照表です。

ちなみに英語ではBalance Sheetといいます。日本でもよく、略してB/S(ビーエス)と言います。

借方(資産)と貸方(負債・純資産)が一致し、それらのバランスを見るための表だから、英語でBalance Sheet。また日本語でも”貸借対照”表という名前だ、と認識されている方が多いと思います。しかし、英語で会計の話をするときには「Balance」といえば、ほぼ「残高」の意味になります。Balance Sheetは直訳すると「残高シート」という事です。

貸借対照表という名前を見ただけでは何の資料なのか分かりにくいですよね。残高一覧表とか残高明細表みたいな名前にすれば分かりやすかったのに。バランスの意味を間違えて訳しちゃったのがそのまま使われているのかな、と思っているのは私だけではないはずです。真相はわかりませんけどね。

とりあえず、貸借対照表=B/S=財産の明細と認識していただければ大丈夫です。

貸借対照表の構成

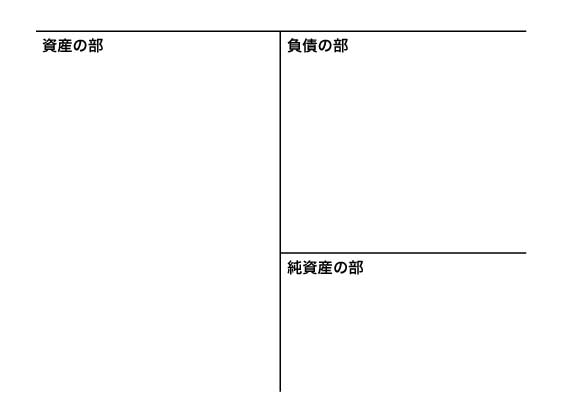

貸借対照表とは企業の財政状態を明らかにしたものですが、その中身は大きく資産、負債、純資産に分類されます。一般的に、資産は左側(借方)、負債と純資産は右側(貸方)に記載されます。

このとき、必ず資産の総額(借方)は負債と純資産(貸方)の合計額と一致します。

資産とは、お金やお金に換わるもの、それから将来お金がもらえる権利などのプラスの財産です。

負債とは、支払わなければいけないもの(まだ支払っていないもの)、返さなければいけないもの、つまりマイナスの財産です。純資産とは、会社の持ち主である株主が出資したお金や、企業が積み上げてきた利益などです。

資産は、負債と純資産から構成されています。会社の中にはお金やお金に換わるもの(資産)が色々とありますが、その資産は、人から借りてきたものであったり、出資されたお金や自ら稼いだ利益で構成されています。

例を挙げると、あなたの預金口座には1,000万円残高があるとします。しかし、この1,000万円は実は銀行から借りた800万円が含まれています。純粋に自分が働いて貯めたお金は200万円だけです。

この例を企業会計に当てはめると、資産が1,000万円、負債が800万円、純資産が200万円となります。上図に当てはめてみてくださいね。

資産、負債・純資産の構成

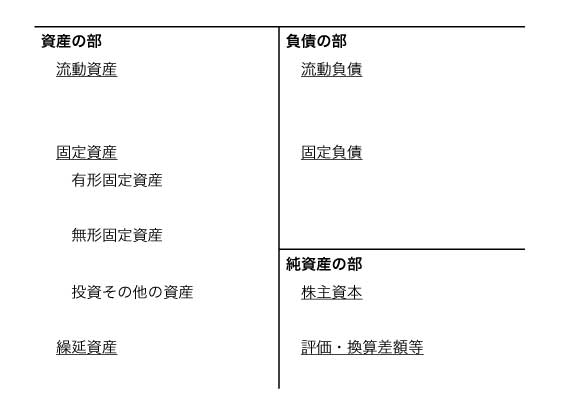

資産や負債・純資産の中にも項目があります。

順番に見ていきますが、その前に会計上の「流動」や「固定」といった言葉の概念を説明します。

流動と固定、短期と長期

会計上、短期と言えば1年以内のことです。1年を超えるものは長期といいます。また、1年以内に決済されるものを「流動」といい、1年を超えて決済されるであろうものは「固定」といいます。この程度の事を知っているだけで、どの勘定科目がどこの項目に入るか、結構分かるようになります。

ちなみに、短期経営計画は翌期1年の計画のことを指します。3〜5年の計画は中期計画、5年〜のものは長期計画となります。大したことではありませんが、会計とは少しだけ感覚が違うので注意しましょう。

資産の部の項目

一番項目が多いのが資産です。図に記載されているものは最低限の分類で、さらに細かく区分することも可能です。まぁ、経理担当者でなければそこまで知っておく必要もないかと思いますので、必要なものだけ解説します。

流動資産

「流動」という言葉が付いている通り、1年以内にお金に換わる(価値が現れる)であろうものがここに入ります。現金や預金、売掛金(未回収の売上金)や棚卸資産(在庫)が入ります。

固定資産

「固定」という言葉が付いているので、1年を超えてお金に換わる(価値が現れる)ものがここに入ります。固定資産の中にも「有形固定資産」「無形固定資産」「投資その他の資産」と細く分類されます。

例えば、建物や車両、機械装置など数年に渡って使用することが想定されますので、固定資産に分類されます。さらにこれらは目に見えて形がありますので、有形固定資産となります。

ソフトウェア、特許権、商標権、営業権などは形が目に見えないものの、効果は数年に渡って及ぶため、固定資産の中でも無形固定資産に分類されます。

投資その他の資産は有形固定資産にも無形固定資産にも入らない、1年を超えてお金に換わる(価値が現れる)ものです。例えば、株式(売買目的でないもの)や出資金、また長期前払金(数十年後に解約返戻金が出る生命保険の積立部分など)などが入ります。

固定資産には様々なものが入りますが、全て換金できるものであることが特徴です。

繰延資産

費用の支出の効果が一年を超えて出るものである特定のものは、繰延資産という項目に分類されます。無形固定資産に似ていますが、基本的には繰延資産には換金性がありません。

創立費、開業費、開発費、新株や社債の発行費がここに当てはまります。

この繰延資産に入る支出は原則的には支出時に全額経費とすることになっていますが、認められた期間内であれば均等償却、もしくは任意償却で来期以降の負担としても良いことになっています。

詳しくは別記事で紹介します。

負債の部の項目

流動負債

流動とついていますので、一年以内に支払わなければいけない短期的な債務が入ります。買掛金(未払いいの仕入)、未払金(商品やサービスを受けたがまだ払っていないもの、クレカなども含む)、短期借入金などです。間違いがちなものが、例えば10年間毎月返済する借入金があった時、この返済額の1年分については流動負債に分類し、残りは長期借入金として固定負債に分類します。

固定負債

固定とついていますので、一年以上先に支払わなければならない長期的な債務が入ります。長期借入金、長期未払金、社債などがここに分類されます。

純資産の部の項目

株主資本

株主から出資してもらった資本金や資本準備金、利益準備金や積み上げてきた利益である繰越利益剰余金などがここに入ります。

資本金などはあまり変動することのない項目ですが、繰越利益剰余金は利益が乗ってきますので毎年変動します。毎年赤字を繰り返していると、ここがマイナスになり、資本金などの金額を超えてマイナスとなると、債務超過の会社となってしまいます。

毎年利益をあげて繰越利益剰余金を増やし、株主資本を増加させていくことが最も経営を安定させることにつながる事を覚えておいてください。

評価・換算差額等

正直、中小企業は無関係の項目です。資本に入らず、利益計算にも入っていない未確定の評価額が入ります。

まとめ

このように細かく分類することには、二つの側面があります。

- 財務情報を必要としている外部の人が見やすくなるため

- 管理上、項目を分類しておくことで財務分析に活用できるため

意外にも、科目設定や配置がいい加減な中小企業が多く存在します。長年の習慣から、あえて変える必要がないと、見て見ぬふりをする税理士がいるということですね。事実、税務調査では大きな問題になることは無いですが、正しく科目配置をすることで、金融機関などからの信頼が上がったり、自社で財務情報をより有効に活用することが出来ます。

せっかくしっかりと帳簿をつけているのであれば、決算書もきれいに作りたいですね。

今後、貸借対照表を含め、財務諸表の読み方や活用法についても記事を作成していく予定ですので、ご期待ください。

コメント